Hur gick du i konkurs? På två sätt: gradvis, sedan plötsligt. Så fritt översatt skämtade den välprövade författaren och äventyraren Ernest Hemingway.

Samma konstaterande kan tillämpas på börsraset de senaste veckorna. Det började gradvis och koncentrerades främst till de överhettade megateknologiföretagen. Sedan spreds det plötsligt till en global krasch.

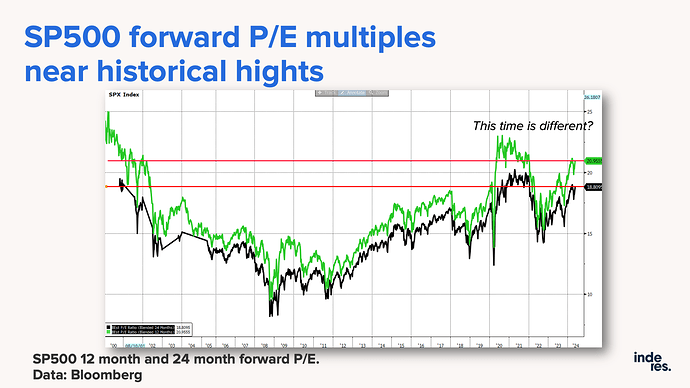

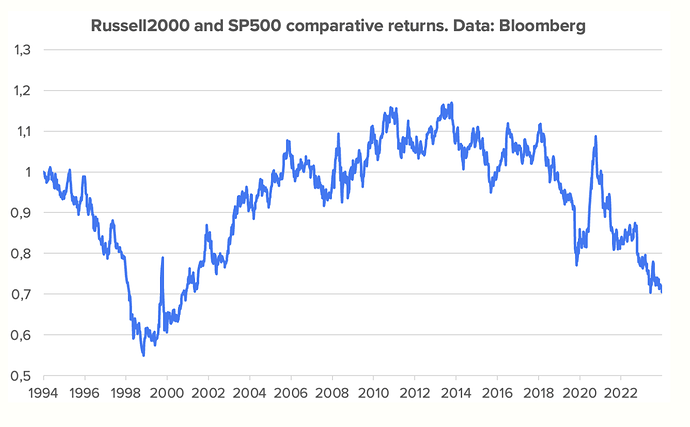

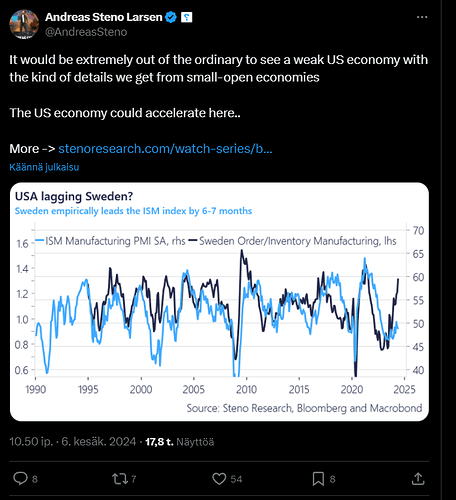

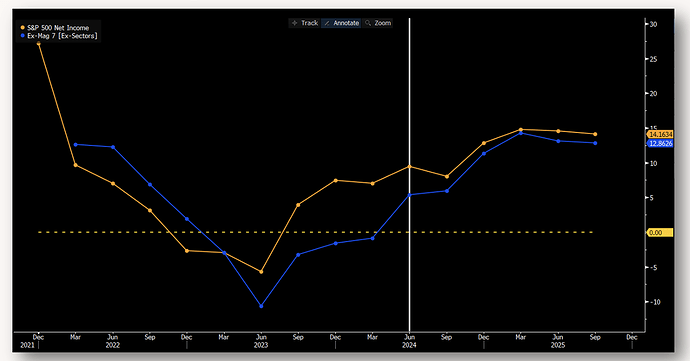

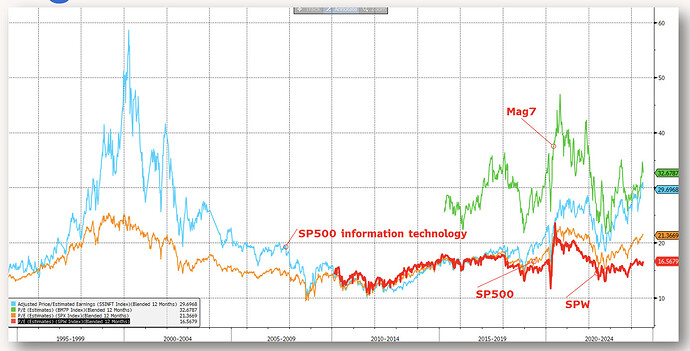

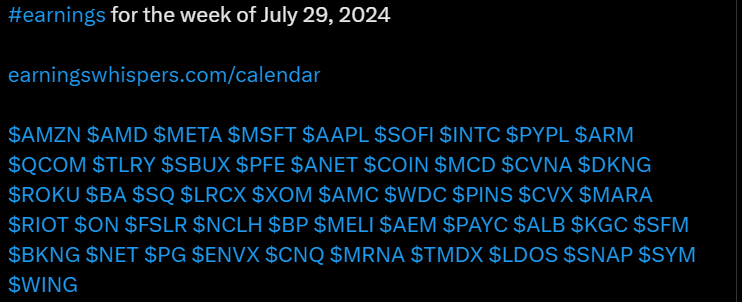

Ursprungligen var det faktiskt mer en rotation, det vill säga en skiftning mellan vinnarna på börsen: efter att inflationsdata för juni publicerades i mitten av juli, ökade förväntningarna på att inflationen i USA skulle svalna, vilket särskilt gynnade småföretag på börsen. SP500

jämviktsindex, som bättre återspeglar utvecklingen för genomsnittliga SP500-företag än den storföretagsdominerade grundversionen av SP500, steg också (vikten av megateknologiföretagen är cirka 30 % i grundversionen). Samtidigt backade Nasdaq100, där megateknologiföretagen dominerar, nästan 10 %. Detta var inte särskilt överraskande eftersom megateknologiföretagen redan hade ökat enormt under en tid och samtidigt blivit världens mest populära investeringsobjekt. Om alla redan är med på festen, varifrån ska de nya nettoinvesterarna komma?

Plötsligt fick berg- och dalbanan en bredare deltagarskara. I första vagnen sitter NVIDIA och andra teknologijättar som inte längre åker nerför backen ensamma.

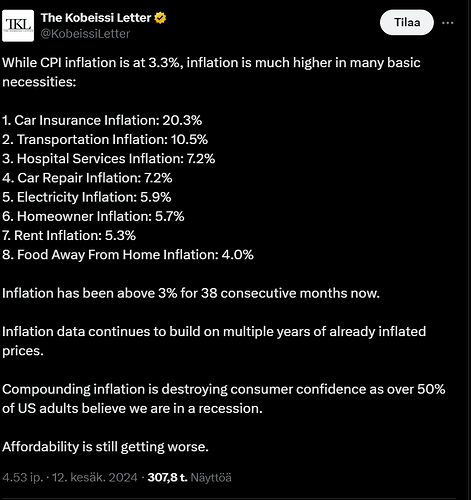

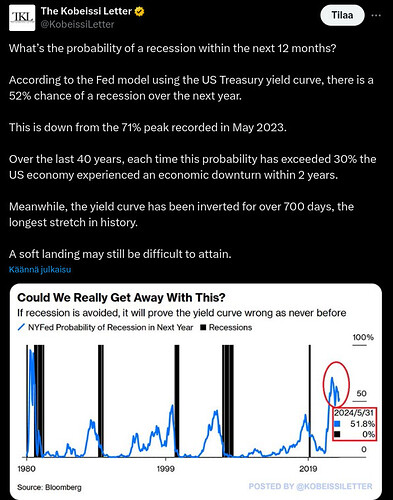

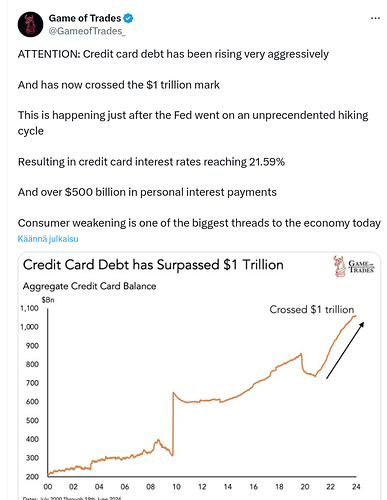

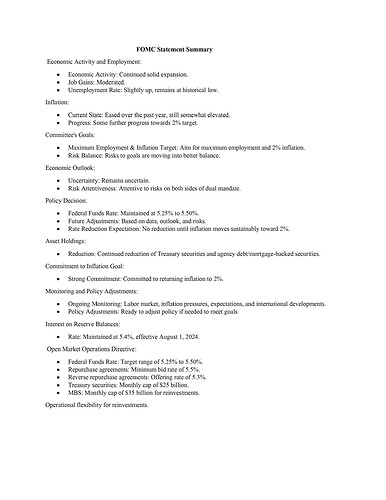

Den svaga arbetsmarknadsdatan från fredagen, som visade att arbetslösheten i USA hade ökat till 4,3 % och utlöste Sahms så kallade recessionsregel (se diagram och förklaring nedan), verkar ha varit den utlösande faktorn för raset.

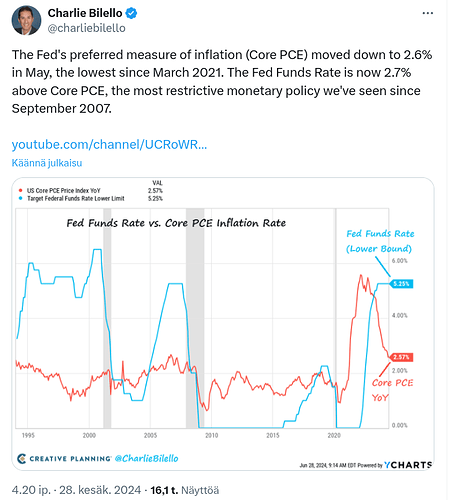

Investerarnas sentiment kan förändras snabbt, och som bekant återspeglas priserna också tillbaka i stämningarna. För bara en stund sedan var allt bra i USA

ekonomi: den svalnade precis lagom. Fedsträvan efter en mjuklandning, där ekonomin når en optimal balans som är gynnsam för aktier, var redan synlig. På ett par dagar verkar investerarnas uppfattning om den ekonomiska utvecklingen ha förändrats helt. Fed har gjort ett misstag, ekonomin sjunker i recession, aktierna kraschar. Panik! Snabba förändringar i investerarnas känslor förvånar alltid.

USA svaga makroekonomiska bild är inte det enda orosmomentet. Natten till måndag finsk tid kraschade Japans Nikkei225-index med hela 12 %. Från topparna har soluppgångens lands index sjunkit med cirka 25 %. De senaste dagarnas utveckling kan kallas Nikkeis svarta måndag. Japans centralbank har börjat höja räntorna och landets valuta yen stärks. En starkare valuta skadar landets exportföretag. Nikkei225 har varit en av årets stjärnbörser med sin lodräta uppgång, så en korrigering var bara en tidsfråga.

Som grädde på moset orsakar den så kallade “carry trade”-kollapsen rynkor på världens marknader. Investerare lånar pengar från Japan, ett land med låga räntor, för att jaga bättre avkastning i USA. Det plötsliga slutet på detta vevande kan elda på kraftiga marknadsrörelser.

De senaste dagarna har nedgången också spridit sig till den inhemska börsen. Helsingforsbörsen, som har krupit länge, förbereder sig återigen för inspelningen av filmen “Fear and Loathing in Hesulin” med en nedgång på totalt 5 % i sympati på fredag och idag. En billig och slagen börs betyder inte att den inte kan bli billigare i världens marknadskaos. På aktiemarknaden finns det ingen regel att den som ligger ner inte sparkas.

Det sunda med korrigeringen är att de som har sjunkit mest är de som tidigare ledde uppgången: megateknologiföretagen, AI-hype-aktier och japanska aktier.

Marknadsräntorna är i fall. Centralbankernas styrräntor har betydelse för ekonomin, men marknadsräntorna återspeglas också i ekonomin. Till exempel har världsekonomins jämviktsränta, USA

10-åriga statsobligation, sjunkit till 3,75 %. Räntan på landets 30-åriga fastighetslån har sjunkit under 7 %. Den 12-månaders euribor, som intresserar inhemska investerare, har sjunkit till 3,24 %. Därmed skapar en eventuell avmattning i ekonomin redan en motverkande kraft som stimulerar ekonomin på marknaden.

![]()