Här kan du berätta vad du köpte eller sålde. ![]()

- Berätta vad du köpte.

- Det skulle vara bra om du också förklarar varför du sålde eller köpte.

Här kan du berätta vad du köpte eller sålde. ![]()

Jag sålde mina Marimekko-aktier från min portfölj till ett pris av 11,90 euro per aktie, även om det var min minsta ägande, var dess andel av portföljen ändå 5%. ![]()

Företagsledningen är övertygande och har modigt drivit företaget framåt.

Q4-resultatet var en besvikelse, men den internationella försäljningen gick enligt förväntningarna. Besvikelserna berörde främst Finland.

Jag hade en känslomässig koppling till Marimekko och har fortfarande det, vilket gjorde det svårt att fatta mitt säljbeslut, men jag ansåg att aktien var för dyr och att förväntningarna på internationell expansion var för optimistiska. Försäljningen motiverades också av bättre avkastningsmöjligheter på andra håll. Medelpriset låg betydligt under 6 euro, så försäljningen genererade en betydande vinst.

Här kan vi diskutera mer om Marimekko:

Bra kedja, det är alltid intressant att läsa väl motiverade beslut!

Jag bestämde mig i går för att sälja mitt lilla Kempower innehav på en 24% förlust. Köpte en liten bit för några veckor sedan, med tanken att lära mig mera och följa med nogrannare. Q4 resultatet var dock en besvikelse till mig och jag tror att det kommer räcka en tid innan marknaden vet hur den skall prissätta Kempower. Därför beslöt jag mig för att sälja. En annan sak, var att jag tycker det finns en hel del annat billigt på marknaden, så alternativ att allokera kapitalet annanstans verkar mera lockande! ![]()

Jag köpte mer Boreo och det utgör nu cirka 8 procent av min aktieportfölj. ![]()

“Boreo är verksamt inom detaljhandelnsbranschen. Bolagets produkter består av elektronikprodukter och innefattar alltifrån batterier, komponenter, antenner och kablar till verktyg för krävande miljöer inom elektronik – och kommunikation. Försäljning sker via bolagets E-handelsplattform men även via fysiska butiker. Störst verksamhet återfinns inom den finska - och baltiska marknaden. Bolaget gick tidigare under namnet Yleiselektroniikka och har sitt huvudkontor i Esbo.”

Jag märker att företagets ledning tror på sitt eget företag och är mycket engagerade i det genom sina ägarandelar.

Om… när räntorna sjunker, så hjälper det säkert Boreo på ett eller annat sätt… och det gynnar nog också många andra företag.

Jag tror att företaget kan göra lyckade företagsförvärv och jag litar också på att Boreo kan slipa och utveckla organisk tillväxt framåt. Det finns egentligen inte en mycket stor behov av investeringar och företaget fungerar kapitaleffektivt.

Företaget kan enligt min förståelse anpassa sig och anpassa sig mycket bra till olika situationer och företagets verksamhet kan inte heller kallas ineffektiv.

Jag anser att företagets aktie är billig med tanke på vad vissa av oss förväntar oss av det, men det känns också som att vissa klokare ser något som en vindpust inte ser. Risken är betydande att det som vi förväntar oss av detta företag är långt ifrån och på lång sikt kan vad som helst hända.

Orderboken verkar generellt vara kort om företagsförvärven misslyckas och kostnaderna stiger medan konkurrensen ökar, då går det väldigt dåligt. Det finns många osäkerheter och man måste vänta, men samtidigt ser jag många stora möjligheter på lång sikt och jag tycker att jag har lagt till detta företag till ett rimligt pris.

Jag anser att företaget utvecklas med lämplig tålamod och en god vision på ett långsiktigt sätt, vilket kan resultera i relativt säker och effektiv tillväxt på lång sikt. Det är alltså inte något kortsiktigt panikartat kvartalspel, utan ett målinriktat och smart långsiktigt spel.

Intressant! Får jag fråga en klurig fråga? ![]()

Varför väljer du att koncentrera dig på Boreo? Det finns ju en hel del svenska serieförvärvare som klarar av att göra mycket bättre avkastning på eget kapital? Jag har nämligen många gånger funderat på att köpa Boreo, men är inte själv liksom övertygad att det är bättre val, istället för t.ex Lifco, Momentum Group, Teqnion osv. Vad tycker du? ![]() Boreo är ju nog betdligt billigare än svenska alternativen…

Boreo är ju nog betdligt billigare än svenska alternativen…

Tack för frågan! ![]()

Det är en mycket bra fråga, och kanske den korta och ärliga svaret är att jag inte vet mycket om de företag du nämner. Mycket lite faktiskt. De svenska företag du nämner kan vara mycket bättre… ![]()

Det finns tiotals och tiotals alternativ i grannländerna, men jag har bara bekantat mig med några få. Jag har läst om andra liknande företag, men de verkade vara dyra och jag personligen upplevde inte att de hade tillväxtpotential. Självklart borde jag ha undersökt andra aktörer inom branschen mer ingående.

Och jag vill också betona till sist att jag är en nybörjare inom investeringar. De klokare tankarna i mina texter är lånade från andra, och de mer udda tankarna är mina egna. ![]()

Kanske kan jag avslutningsvis säga att det är viktigt att undersöka olika företag mer brett. Gör som jag inte gjorde. ![]()

Köpte Nvidia idag efter gårdagens otroliga rapport samt väldigt övertygande conf call ![]()

Superb idé!!! TACK @börsen84 !! Du har många goda tankar! Ändrade minimalt i rubriken, men budskapet det samma! Kul, alla är antagligen lika nyfikna :)!

Jag lider lite av FOMO ang detta! Måste erkännas!

Köper och säljer mkt sällan - o skäms fortfarande över portföljen. MEN nu kan jag erkänna: mina senaste köp (i början av året):

FIREFLY och LYKO. Återkommer till längre förlklaringar en annan gång.

Jag köpte mer av detta. ![]()

Värderingen verkar vara relativt låg, och det skulle vara konstigt om någon säger att detta är dyrt. Å andra sidan kan denna låga värdering betyda “billigt”, vilket innebär att vissa vet eller ser saker om hur detta utvecklas, så det kan bara se billigt ut, även om det inte är det.

Utvecklingen fortsätter, och det känns som att utvecklingen alltid överraskar med hur snabbt det sker. Vilken typ av affärsverksamhet kommer Neste att ha om fem eller tio år, vissa branschkännare tror kanske att de vet hur saker kommer att gå och försöker sakta sälja av sina innehav, vilket sänker aktiekursen.

När konkurrensen ökar minskar marginalerna så mycket, och med tiden blir det svårare att få samma marginaler från bekanta produkter, men vi hoppas också att åtminstone det tidigare innovativa Neste kan utveckla och introducera nya saker som genererar mer vinst för företaget.

Företaget är innovativt och verkar inom växande branscher, vilket är fantastiskt, men om man ser längre framåt så blir man orolig. Å andra sidan är företaget starkt positionerat.

Den svaga långsiktiga efterfrågan på oljebaserade bränslen kan orsaka stora problem för detta företag.

I bought some shares of LeadDesk. ![]()

The company isn’t the most well-known in the industry, making it difficult to assess its future performance. This uncertainty presents a risk for me as an investor, as it’s challenging to predict how the company will fare. I do hold an optimistic view of its future, but I also perceive it as a riskier investment compared to others.

There have been discussions about currency issues in Norway and Sweden. Economic conditions haven’t been ideal, which impacted revenue unfavorably. However, a strong player could still have managed to increase revenue without sacrificing profitability.

The debate around artificial intelligence (AI) presents both threats and opportunities. LeadDesk seems enthusiastic about it, though it’s uncertain how quickly AI will reshape the industry or how well the company will adapt. LeadDesk doesn’t seem to be lagging behind, but I’m concerned whether larger players with greater resources might dominate with AI and other modern solutions.

I’m confident in the management, especially the CEO, who has significant personal investment and seems genuinely knowledgeable about the product and the industry. While mistakes have been made, overall, management decisions have been quite favorable, including acquisitions and strategic focus.

The cloud market is expanding, and LeadDesk’s offerings are in demand. From what I understand, their products are user-friendly and competitive, which has attracted interest from various customers, potentially leading to more significant clients in the future.

LeadDesk is praised for its flexible business model and scalable cost structure. Against local competitors, the company performs well, and there are signs of successful internationalization. As the market environment improves, LeadDesk stands to benefit along with others, especially in conservative Europe, where there’s ample room for their solutions.

Profitability hasn’t been disappointing recently, and with market development, we may see further growth in profitability alongside revenue. Positive long-term profitability prospects are appealing, albeit with increased risk due to the extended waiting period for developments.

Sålde dessa med 50% vinst, inte helt dåligt för några månader. Senaste aktieköpen är Inderes och Spotify, tjänster jag gillar😊

Riktigt bra på några få månader!

Kul att höra med Inderes såklart. ![]()

JA! Jag erkänner: jag är i behov av semester ![]() . Skrev precis detta i en annan kedja, but here we go again

. Skrev precis detta i en annan kedja, but here we go again ![]() ! Jag har handlat! Ngn annan som handlat?

! Jag har handlat! Ngn annan som handlat?

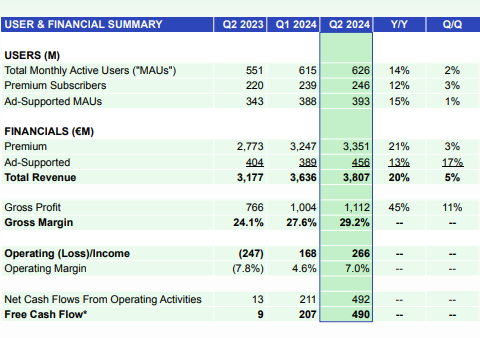

Köper mera Spotify på riktigt bra Q2 rapport. Bruttomarginalen fortsätter förbättras och det fria kassaflödet ökar med över 100% från föregående kvartal.

Jag köpte Nokian Tyres, inte däck, utan aktier för 7500 euro.

Fabriken i Rumänien framskrider i en uppenbarligen bra takt, och om jag har förstått det rätt kan budgeten till och med bli lägre än beräknat. Det är ju fantastiskt om den blir färdig före eller till och med i tid. Det känns som om budgetarna alltid växer och man blir försenad i sådana här projekt.

Jag har funderat på hur attraktionskraften ökar med det faktum att de “nackdelar” som delvis har betonats här och där är sådana som enligt mig inte nödvändigtvis utgör större problem på lång sikt… till exempel produktionsavbrott och branschens cykliska natur. För de som väljer sina investeringar med fokus på kort sikt och använder enkla snabb-excel-tabeller kan Tyres verka mindre attraktiva, men om man ser på företaget som en investering på längre sikt och ur ett bredare perspektiv, så ser det i alla fall i mina föreställningar attraktivt ut.

Hot och risker kan man alltid hitta, men det är en annan sak hur stora och/eller sannolika riskerna faktiskt är. Jag oroar mig inte särskilt mycket för en eventuell nedgång av varumärket eller branschens cykliska natur.

Risken är givetvis att man får vänta på att Rumänien når sin fulla blomstring - det kan alltid hända något. Å andra sidan, om utvecklingen i Rumänien fortskrider som tänkt, är det en lovande framtid som väntar och det finns inget att klaga på vad gäller utvecklingen i USA heller.

Nokian Tyres känns som samma företag som tidigare, före de svåra tiderna, men kanske börjar vissa problem bli bortglömda och försvinna. Företagets aktiekurs känns låg när man lyfter blicken lite längre. Alla stora områden ser bra ut för mig, och ljuspunkterna är Rumänien och USA samt vad detta företag representerar.

Jag funderar på om detta är billigt eller “billigt”. Tittar investerarna för slaviskt och enkelt på vissa siffror på kort sikt, skadar det gamla ryktet fortfarande… Det kan vara så att vissa större utländska investerare har en insikt som vi saknar.

Jag frågade mig själv, varför skulle jag inte köpa? Jag kunde inte komma på några bra skäl till varför jag inte skulle köpa, så jag köpte. ![]()

Jag köpte lite mer Paradox för 140 kronor. Tidigare i våras köpte jag bolaget för över 160 kronor.

Det jag trodde var sannolikt att skulle gå fel har också gått fel: PA 2 försenat till ett “obestämt lanseringsdatum”. Life by You har blivit inställt och den dyra studion i Kalifornien är nu nedstängd. Bloodlines 2 har flyttats till början av nästa år med vackra ord.

Det som jag förväntade mig skulle gå bra eller rättas till, har också gått så: core games är mer populära än någonsin när man följer spelardatan på Steam. Ett av huvudspelen, det katastrofala lanserade Cities Skylines II utvecklat av studion i Tammerfors (jag har fortfarande en mycket god och varm bild av Tammerfors som stad), verkar långsamt samla fler spelare i takt med att spelet har lappats ihop till att bli spelbart. Det finns fortfarande en spelarkrets kring första spelet, så CS II har fortfarande enorm potential.

Aktien handlas till cirka 20x fritt kassaflöde baserat på de senaste siffrorna. Jag skulle uppskatta att ett fritt kassaflöde på 800-1000 MSEK inte är omöjligt, vilket skulle innebära att företagsvärdet på 13,5 miljarder ger en multipel på 14-17x. Detta är multiplar för en verksamhet som borde ha enorm tillväxtpotential, är mycket lönsam (ROIC +30 %) och har tydligt defensiva drag vilket är ovanligt i spelindustrin. Bolaget har haft cirka 70 % träffsäkerhet när det gäller lönsamma lanseringar.

Jag kan naturligtvis också ha helt fel. Om fler floppar sprider sig till kärnspelen kommer det inte att vara trevligt att äga aktien. Om bolaget däremot fortsätter att visa att de kan sin nisch inom strategi- och simulationsspel, är aktien mycket intressant att äga.

Jag sålde Fortum, men jag har fortfarande kvar det i min portfölj. ![]()

Jag ser egentligen ingen anledning till att sälja allt just nu. Samma argument som tidigare gäller fortfarande, även om värderingarna har blivit stramare och det är klart att uppgångspotentialen inte är densamma som förut.

Bolaget var en attraktiv investering tack vare sin undervärderade aktiekurs och sina starka vattenkraftsresurser. Jag har fått okej avkastning, men sjunkande elpriser har försvagat företagets framtidsutsikter och avkastningspotential. Å andra sidan ger Fortums starka balansräkning hopp om långsiktig tillväxt, särskilt eftersom efterfrågan på el förväntas öka i framtiden, och utdelningarna är också ganska trevliga.

Bolaget har kanske lärt sig av sina misstag och lider fortfarande av rykteproblem, men effektiviseringen av företaget och eventuella framtida “köp” och investeringar som Fortum gör kan ge resultat. Det är fortfarande en av grundpelarna i min portfölj, men jag ville minska min innehav eftersom avkastningspotentialen har minskat och Fortums andel av min Nordnet-portfölj blev ganska stor.

Jag sålde eftersom jag hittade något annat att köpa.

Jag köpte LeadDesk för 4000 euro och äger nu aktier i bolaget till ett värde av 10 000 euro. ![]()

LeadDesk är en av de ledande leverantörerna av SaaS-baserade contact center-programvaror i Europa. Deras webbaserade mjukvara betjänar effektivt stora kundorganisationer både inom kundservice och försäljning. Även om bolagets aktie ibland har ansetts vara dyr på grund av värderingsmultiplar, har LeadDesk lyckats hålla sin mjukvara konkurrenskraftig på marknaden. Detta är delvis tack vare framgångsrika företagsförvärv, vilket har gjort det möjligt för LeadDesk att växa och förbättra sin mjukvara med nya funktioner.

Trots att bolaget har stött på utmaningar på grund av makroekonomiska faktorer har LeadDesk klarat sig bra. Marknaden visar tecken på återhämtning, särskilt inom bolagets målgrupper. I Europa finns det fortfarande många företag som bara nu börjar övergå till moderna mjukvarulösningar. Detta ger LeadDesk tillväxtmöjligheter eftersom många företag behöver mer effektiva verktyg för kundservice och försäljning.

LeadDesks aktiekurs har sjunkit och i nuläget kan den inte anses vara särskilt dyr. Detta kan göra bolaget till ett attraktivt investeringsalternativ, särskilt med tanke på marknadens återhämtning och den växande efterfrågan på mjukvara. Bolagets affärsmodell är skalbar och kostnadsstrukturen effektiv, vilket kan förbättra lönsamheten i framtiden.

Artificiell intelligens är också en viktig del av LeadDesks strategi. Bolaget har genomfört företagsförvärv, till exempel i Norge, för att stödja sin AI-utveckling. Till exempel kan LeadDesks AI-chattbot hantera 86 procent av kundservicefrågorna, vilket minskar arbetsbördan och kostnaderna samt förbättrar effektiviteten i kundservicen.

Sammantaget ser LeadDesks framtidsutsikter lovande ut, då bolaget kan dra nytta av både organisk tillväxt och framgångsrika företagsförvärv. Bolaget har en stark grund, och tidigare investeringar kan fortsätta att förbättra lönsamheten. Om marknaden fortsätter att återhämta sig och äldre aktörer halkar efter, har LeadDesk goda möjligheter att växa och förbättra sin lönsamhet.

Även om det inte pratas mycket om bolaget kan det vara värt att fundera över varför. Som investerare är detta en aspekt att beakta, men samtidigt har LeadDesk potential att fortsätta växa och utvecklas.