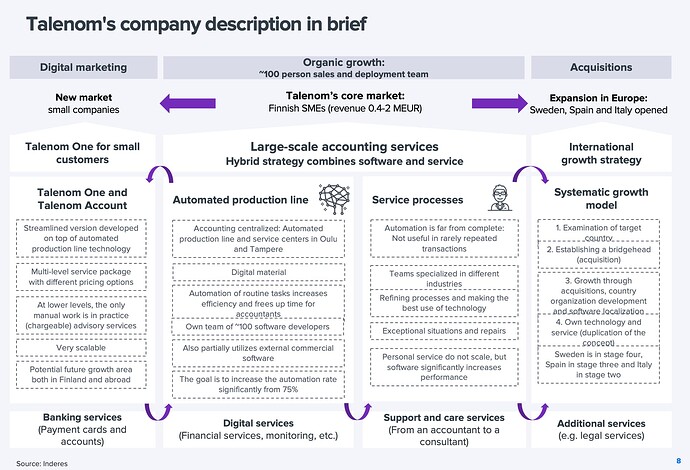

Vi publicerade årets sista omfattande analys i dag på Talenom. Talenom Oyj är en flexibel och progressiv bokföringsbyrå, som grundades 1972. Med lättanvända digitala verktyg samt automatiserade tjänster underlättar bolaget vardagen för företagare. Utöver heltäckande bokföringstjänster erbjuder Talenom ett brett utbud av rådgivningstjänster samt betalnings- och korttjänster. Visionen är att erbjuda oslagbara bokförings- och banktjänster för små och medelstora företag. Talenom har verksamhet i Finland, Sverige, Spanien och Italien.

Du kan läsa senaste omfattande analysen här.

Jag försöker hinna skriva ett litet mer omfattande inlägg om Talenom i början av nästa år.

Juha Kinnunen, som har gjort den rapporten, har ofta kallats en av de bästa analytikerna. Senast sa någon väl att han är den bästa i Europa eller något liknande.

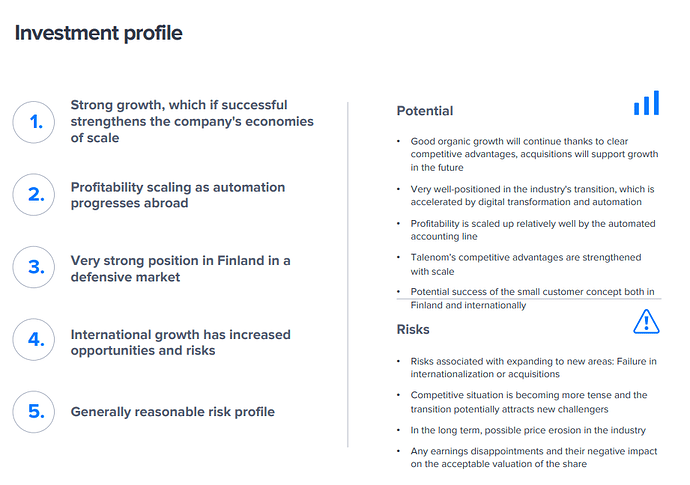

Talenom är intressant:

Företaget har växt och fokuserar nu på lönsamhet. Det är spännande att se hur det går i Sverige och Spanien… det är verkligen intressant att se hur det kommer att gå där, och om det går bra kanske konceptet replikeras i andra länder?

Aktien verkar inte vara dyr om man tror på framgång utomlands, men om Sverige och Spanien inte tar fart de närmaste åren skulle det verkligen vara dåligt.

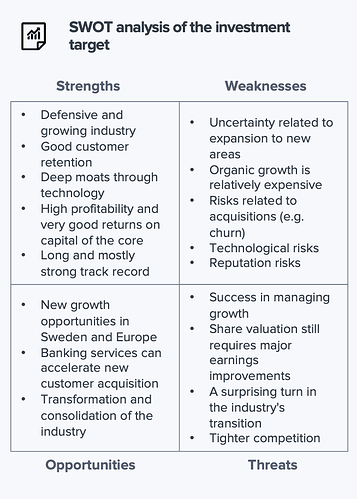

Jag ser kanske fler risker än analytikern, men å andra sidan ser jag samma möjligheter.

Det här är typen av företag som jag ännu inte äger, men jag rekommenderar verkligen andra att bekanta sig med det. Det kan hända att jag kommer att äga det någon gång, om aktiepriset inte är för högt och det finns bättre bevis för internationell expansion. ![]()

Det är liksom svårt att vara starkt av någon åsikt när det kommer till Talenom. Mycket potential och Finska verksamheten är ju helt super. Jag skulle vara intresserad att veta om de publicerar churn?

Men men, den stora frågan ligger utomlands. Internationella verksamheten är redan så stor att den försämrar resultatet betydligt, ifall de inte lyckas med effektiveringarna i framtiden. Största intresset för mig är Sverige, i och med att om Sverige lyckas kan konceptet hoppeligen användas i andra länder och då finns det otrolig potential…men mycket måste bevisas, i och med att i mina ögon är det svårt att se än någon klar trend i svenska verksamheten. Enligt mina iaktagelser så helt smärtfritt har det inte iallafall lyckats.

Kundavhopp -ordet hittade jag i en cirka fem år gammal artikel, men det var ingen hjälp. ![]()

Kan det delvis vara en risk eftersom Sverige och Spanien är lite gåtor? Å andra sidan tror jag att VD:n sa att han var särskilt nöjd med Spanien, om jag inte minns fel… betonade det verkligen. Naturligtvis kan det vara helt min egen tolkning.

Särskilt när det gäller redovisningsbyråer skulle jag rekommendera att undersöka medarbetarnas nöjdhet. Det finns relativt stora skillnader bland redovisningspersonal, och det råder arbetskraftsbrist för bra personal. Aallon Group:s anställda är såvitt jag minns väldigt nöjda. Jag har också hört gott om Accountor.

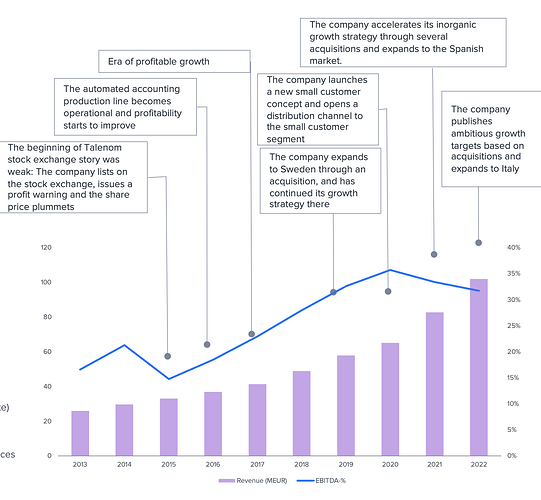

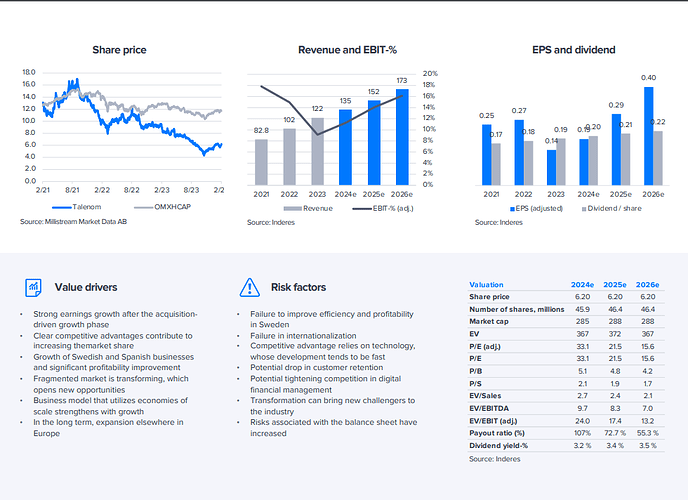

Tänkte skriva lite mera om Talenom på basis av vår omfattande analys. Bolaget har klarat sig mycket bra i Finland men den stora frågan nu är om Talenom lyckas reproducera samma framgång i Sverige och Spanien (inklusive Italien). Talenom har ju accelererat sin tillväxt genom flera förvärv under de senaste åren men nu saktar takten in och bolaget fokuserar på lönsamheten som sjönk under aggressiva tillväxtfasen. Nästan en tredjedel av koncernens intäkter genererar inte resultat för närvarande. Detta har naturligtvis en stor påverkan på helheten och Talenoms EBIT-marginal har halverats under de senaste åren. 2020 var koncernens EBIT-marginal 19,8%, men i år kommer EBIT-marginalen justerad för engångsnedskrivningen att vara under 10%.

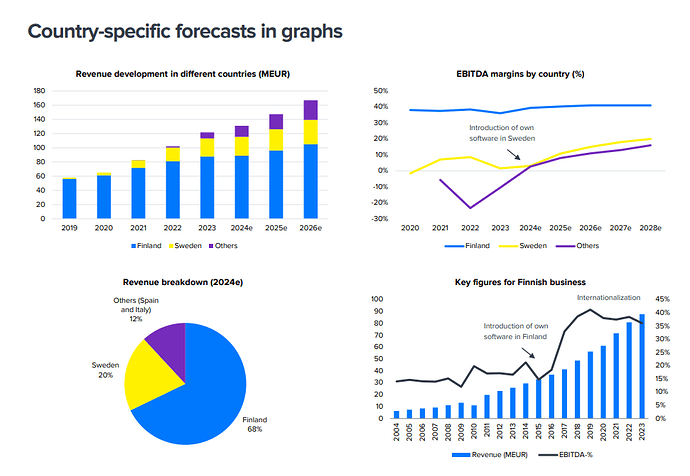

På kort sikt är effekten av internationella förvärv på den relativa lönsamheten starkt negativ. Effektivitetsvinsterna blir synliga när revisorerna tar till sig de nya arbetsmetoderna, men lönsamhetsvinsterna blir synliga först när företagen får nya kunder och intäkterna per revisor ökar med stöd av automatiseringen. Talenom har uppskattat att lönsamheten för förvärvsobjektet stiger till lönsamheten för Talenoms övriga verksamhet tre år efter förvärvet, men det kräver att man inför egna system. Detta pågår nu i Sverige. Enligt Talenoms beräkningar bör Sveriges lönsamhet stiga till Finlands nivå år 2027. I Spanien är situationen annorlunda eftersom Talenoms eget bokföringssystem inte införs. Bolaget har ett eget kundgränssnitt i Spanien och redovisningsprocesserna effektiviseras med hjälp av robotik, vilket också ger betydande effektivitetsvinster. Detta kräver inga stora investeringar, så utvecklingen förväntas vara stabilare än i Sverige.

Källa: Inderes

Inderes förutspår att Sveriges EBITDA kommer att vara cirka 5% i år, så den potentiella förbättringen är 35 procentenheter under de kommande 3-4 åren. Sveriges intäkter 2024 väntas vara cirka 29 MEUR. Detta tar inte hänsyn till organisk tillväxt. I Spanien är potentiella lönsamheten betydligt lägre utan egna system, men en EBITDA-marginal på över 20% borde kunnas uppnå i ett land som generellt sett presterar väl. 2023 förväntar Inderes att EBITDA-marginalen för Spanien är runt -10%, så potentialen för förbättring är cirka 30 procentenheter när skalan och effektiviteten ökar. I Spanien är tillväxten både organisk och oorganisk. Inderes förväntningar är betydligt lägre än bolagets egna förväntningar.

Källa: Inderes

Även om den ovan nämnda potentialen bör betraktas mycket kritiskt utan bevis på lönsamhetsförbättringar och organisk tillväxt utomlands, är Talenoms utsikter för vinsttillväxt på medellång sikt utmärkta. Fokusskiftet från tillväxt tillbaka till lönsamhet och effektivitetsåtgärder återspeglas i lönsamheten för den finska verksamheten under 2024. I Sverige kommer 2024 bli svårt på grund av den omfattande mjukvaruimplementeringen, men i Spanien är lönsamhetstrenden klart positiv (från en mycket låg startnivå). Inderes förväntar att Talenoms intäkter kommer att växa 12-13% årligen under 2024-2027, då bolaget fokuserar på och investerar i organisk tillväxt även i Sverige och Spanien. Detta ger en bra grund för vinsttillväxt. När det gäller EBIT-marginalen förväntar vi oss att den treåriga nedåtgående trenden bryts nästa år och att EBIT-marginalen förbättras med 2,1 procentenheter. Lönsamheten förväntas återgå till “normala” nivåer i Finland i takt med att effektiviteten förbättras och i Spanien i takt med att andelen fasta kostnader minskar. Under 2025 förväntar vi oss den första betydande förbättringen i Sverige, som förväntas bli en betydande resultatdrivare för 2026-2027.

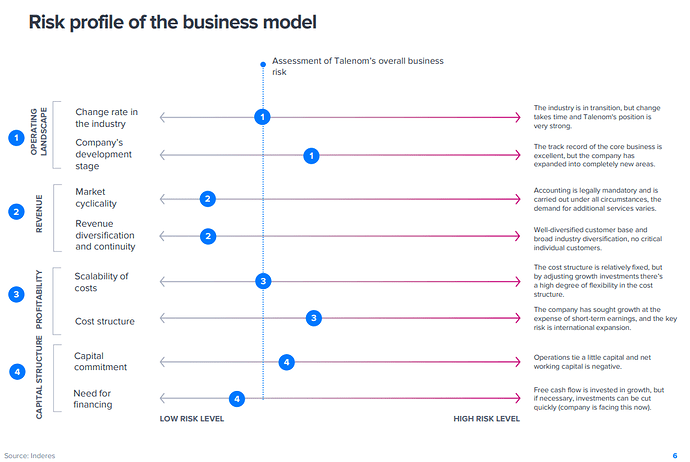

Talenoms aktiehistoria innehåller många attraktiva element och möjligheter som få börsnoterade bolag i Helsingfors har. Verksamheten är huvudsakligen återkommande och defensiv, lönsamheten är ganska skalbar och konkurrensfördelarna är starka inom SME-sektorn. Bolaget har en stark position i redovisningstjänster, och Inderes tror att Talenom kommer att vara en av de framtida vinnarna, åtminstone i Finland. Inderes anser att riskprofilen för Talenoms kärnverksamhet i Finland är låg. I internationalisering har företaget fortfarande mycket att bevisa, eftersom framgången med Talenoms strategi ännu inte har visats i Sverige eller annanstans i Europa. Detta höjer tydligt Talenoms övergripande riskprofil, som dock fortfarande är rimlig.

Källa: Inderes

Talenoms tillväxt i Sverige har hittills inte varit särskilt lönsam. Är det en risk för en revisor att arbeta på Talenom eftersom Talenom använder Talenoms programvara medan andra i praktiken använder Fortnox? Är färdigheterna användbara någon annanstans där en annan programvara används? ![]()

Juha Kinnunen har gjort en ny utmärkt analys av Talenom! ![]()

Talenom’s year has started to our understanding as expected and the introduction of own software in Sweden has progressed as planned. Although the 2024 valuation multiples appear quite high (2024e P/E 28x) given the company’s still weak performance relative to potential, the valuation will become attractive as the profitability of the international business improves in the coming years (2026e P/E 13x).

Denna moderna företags framtid kommer klarna upp genom den färska analysen. ![]()

Q1 results were slightly below our expectations due to slow organic growth, but the company demonstrated that the Finnish business continues to be in line with the company’s guidance as profitability improves. The company reiterated its guidance for 2024, but as the growth outlook weakened, we lowered our forecasts to near the low end of the guidance range. The earnings growth outlook for the coming years is still very good, despite negative forecast revisions, but 2024 will be spent laying the groundwork for international growth. We think the valuation is reasonable in the overall context.

alenom är ett av Finlands största bokföringsföretag och strävar efter internationell tillväxt. Företagets verksamhet i Finland är mycket lönsam, och Sverige utgör en betydande del av omsättningen. I Spanien och Italien har Talenom nyligen startat sin verksamhet, så därifrån finns det ännu inga större nyheter.

Under de senaste nio åren har Talenom växt kraftigt genom företagsförvärv. Företagets strategi är nu att fokusera på att förbättra lönsamheten, vilket har lett till en nedgång i aktiekursen. Talenoms konkurrensfördel är egen mjukvaruutveckling, som effektiviserar bokföringen och förbättrar lönsamheten.

Företaget har dock utmaningar, såsom svagt kassaflöde, vilket förvärras av aktiveringar i balansräkningen och ledningens ersättningssystem. Talenoms värdering är fortfarande hög, vilket gör investeringar riskfyllda.

Talenom är ett intressant företag med potential, men det finns också betydande risker, såsom framgången med internationell expansion och svagt kassaflöde. Det är viktigt för investerare att vara medvetna om dessa risker och noga följa företagets utveckling. Värderingen är hög, men om internationaliseringen lyckas bra kanske den inte är det längre? ![]()

Talenom är ett intressant investeringsobjekt, men Inderes har sänkt riktkursen till 6,0 euro.

Bolagets resultat för det andra kvartalet motsvarade förväntningarna, men den operativa utvecklingen var svag och den organiska tillväxten var negativ i Finland och Sverige. I Spanien har utvecklingen varit bra.

Talenoms framtid beror på om bolaget kan förbättra produktiviteten och lönsamheten i Sverige, där det introducerar sin egen programvara. Bolagets värdering är rimlig, men kräver framgångar utomlands. De kommande åren är kritiska för internationaliseringen.

A promise for the future or… something else, here’s an analysis of Talenom.

We raise our recommendation for Talenom to Buy (previously Accumulate) and revise our target price to EUR 5.6 (previously EUR 6.0). Finland’s economic recovery does not seem to be on the expected path, which is why we have lowered our growth and earnings forecasts for the coming years by around 5%. However, we expect the company to be able to achieve significant profitability improvements in the coming years, especially in Sweden, as the benefits of implementing its own software become apparent. The valuation has come down to an attractive level (2025e EV/EBIT 15x) in line with the stock, although the risks have increased along with the sluggish development of the business.

Talenom har sänkt sina resultatprognoser i delårsrapporten, men analytiker ser fortfarande aktien som ett köpvärt alternativ. Bolagets plan att avskilja sin mjukvaruverksamhet till ett eget bolag är en strategisk förändring som kan skapa nya möjligheter. Detta möjliggör försäljning av Talenoms programvara till andra redovisningsföretag, även om konkurrenssituationen kan bli tuffare. Den svaga ekonomin, särskilt i Finland och byggsektorn, har bromsat bolagets tillväxt, men kärnverksamheten förblir stark. Framtida framgång beror också på utvecklingen i den svenska och spanska verksamheten. Även om prognoserna är måttliga, kan investerare se potential i strategins framgång.

Här är en ny kvalitetsanalys om företaget. ![]()

Rekommendationen för Talenom kvarstår på ”Ackumulera,” och riktkursen sänks till 5,2 euro från tidigare 5,3 euro. Q3-resultatet överträffade förväntningarna tack vare stark lönsamhet i Finland, vilket kompenserade för svag utveckling i Sverige. Läget i Sverige är oroande, då ”skyddsnätet” läcker, men det värsta kan vara över. Den nya strategin fokuserar på kärnverksamheten: redovisningstjänster och mjukvara skiljs åt, medan mindre sidoverksamheter överlåts till samarbetspartners. Även om utvecklingen i Sverige är osäker, verkar aktien undervärderad.

I Finland var resultatet för Q3 starkt trots en svag marknadssituation. I Sverige minskade omsättningen med 10 %, och lönsamheten var låg på grund av personal- och kundbortfall. I Spanien utvecklades nyckeltalen enligt förväntningarna, men tillväxttakten är fortfarande oklar. Tillväxtmålen för nästa år har sänkts, särskilt för Sverige.

Här är en ny analys. ![]()

Talenom har uppdaterat sin finansiella vägledning för år 2025. Bolaget uppskattar att omsättningen kommer att ligga på cirka 130–140 miljoner euro och att rörelseresultatet kommer att vara 36–42 miljoner euro. Bolaget förväntar sig att marknadsläget förblir stabilt i Finland och Sverige under första halvåret men förbättras mot slutet av året. Våra prognoser ligger i linje med bolagets riktlinjer, och vi ser inga behov av att ändra vår syn på aktien.

Talenom fortsätter att expandera till nya marknader, vilket stödjer långsiktig tillväxt. Företagsförvärv förväntas ge ytterligare drivkraft, särskilt i Spanien. Automatisering och enhetliga processer förbättrar lönsamheten, trots att stora investeringar fortsätter.

Marknadens förtroende för Talenom är lågt, men vägledningen kan bidra till en positiv utveckling. En större kursuppgång kräver dock att vinsttillväxten bevisas, särskilt utvecklingen av verksamheten i Sverige och en positiv kassaflödesutveckling. Vi ser betydande uppsida i aktien. ![]()

Jag har plockat in Talenom i portföljen, efter att ha haft analytiker Juha hos oss på Stockholmskontoret en period i slutet av 2024 som ser positivt på aktien nu. Ska bli kul och följa från och med nu på mer regelbunden basis. ![]()

Talenom’s Q4 revenue was €29.2 million, falling short of expectations and declining by 1.7% year-on-year. The acquisitions in Spain did not generate the expected growth, and revenue in Sweden decreased, leading to negative organic growth.

Operating profit was only €0.06 million, significantly weaker than expected, due to one-time costs and weak performance in Sweden. The adjusted operating profit margin was 0.2%, much lower than anticipated.

The board proposes a dividend of up to €0.20 per share, split into two payments. This exceeds the analyst’s expectation of €0.15 per share.

I am looking forward to hear @Juha_Kinnunen initials thoughts here ![]()

I would say weak Q4 was another setback for Talenom. The Finnish core business did alright despite the weak market situation, but the Swedish business was development was worrying.

It’s a rough transition to the “Talenom way” there, but we should finally see the benefits of the own software and processes in efficiency this year. At the same time there should be some organic growth in Finland that brings out the huge operational leverage of the business. Or I should say it makes it positive, as it has been negative in the past few years.

There are plenty of other hot topics and discussions in Talenom, and I tried to open these up in the report. I remain confident that the share will trady much higher in a year as the operational performance picks up, but it might be a rough ride as the markets confidence in the whole international business (Sweden and Spain) is at a very low level.

Fortnox’s extremely high valuation multiples underscore the market’s peak willingness to pay, whereas Talenom offers steadier growth and more attractive multiples, making it an undeniably appealing long-term investment… or what do you think?

![]()