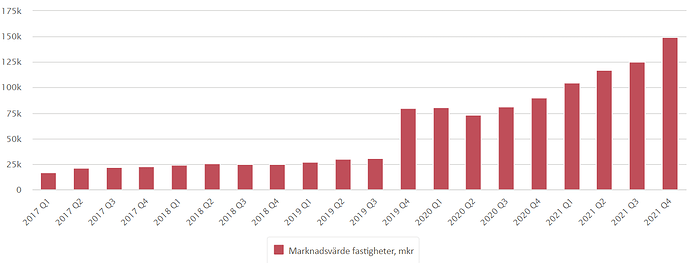

SBB, dvs Samhällsbyggnadsbolaget med sin färgstarke grundare och vd Ilija Batljan i spetsen, delar uppfattningar inom- och utanför finansvärldskretsar. Bolaget grundades 2016 och utmärker sig i synnerhet på två punkter; det växer snabbt (se bild nedan: marknadsvärde i fastigheter, tagen från www.sbb.se → finansiell data) och ägarstrukturen består till stor del av privatsparare. Enligt bokslutskommunikén 2021 fanns det 165 321 kända aktieägare till SBB vid utgången av 2021, vilket motsvarar en ökning om 141 procent jämfört förra årsskiftet. SBB var samtidigt den näst mest ägda aktien av alla aktier hos Avanza Bank. Den största ägaren är grundaren Batjljan.

Bolagets strategi är att långsiktigt äga, förvalta och utveckla hyresreglerade bostadsfastigheter i Sverige och samhällsfastigheter i Norden samt bedriva ett aktivt fastighetsutvecklingsarbete där kassaflödesfastigheter omvandlas till byggrätter för social infrastruktur.* (Direktcitat från bolagets webbplats).** Bolaget äger samhällsfastigheter i alla nordiska länder, förutom på Island.

Affärsmodellen bygger på fastighetsförvaltning med trygga kassaflöden och bolaget kommunicerar tydligt att man eftersträvar långsiktiga och hållbara aktieägarvärden genom en hög riskjusterad årlig avkastning. Snittlängden på hyreskontrakten är hög, vilket sänker risken och ger förutsägbara kassaflöden, i synnerhet på samhällsfastighetssidan. I bokslutskommunikén för 2021 uppger man att snittkontraktslängden är 11 år och därmed längst bland stora europeiska fastighetsbolag.

Aktien handlas på Large Cap i två serier: Serie B och serie D.

Målsättningen med utdelningen är att den skall vara stabil och ökande.

Q4’21 och blankarrapport

Bolagets bokslutskommuniké för 2021 och Q4’21 släpptes den 23 februari och bjöd till största del på goda nyheter. Bolaget rapporterade en ökning i hyresintäkter, driftsöverskott, kassaflöde och resultat. I samma veva utsattes SBB för en s.k blankarattack av blankarspecialisten Viceroy. Viceroy meddelade att man blankar aktien och anklagade samtidigt SBB för att vara ”oinvesterbart” och finansiellt rörigt i en skriftlig rapport med rubriken ”hard to pronounce-harder to justify value”. Bland annat hävdade Viceroy att SBB manipulerat sitt LVT (Loan to value) sedan 2019 och att aktien inte är inte är värd mer än 10-15 SEK.

SBB dementerade anklagelserna direkt som falska och missledande. Bolaget publicerade även ett skriftligt svar på egen webbplats där man besvarade anklagelserna punkt för punkt. (Se längst ner på sidan för direktlänkar till blankarrapport och bolagets svar, samt kommentarer i övrig media.)

Vad skall man tycka om SBB som investeringsobjekt?

SBB rapporterar bl.a. följade siffror för 2021: Direktcitat från pressmeddelandet:

- Hyresintäkterna ökade till 5 930 mkr (5 121).

- Driftsöverskottet ökade till 4 047 mkr (3 479).

- Kassaflöde från den löpande verksamheten före förändringar av rörelsekapital var 2 415 mkr (2 232).

- Resultat före skatt ökade till 29 474 mkr (10 341)

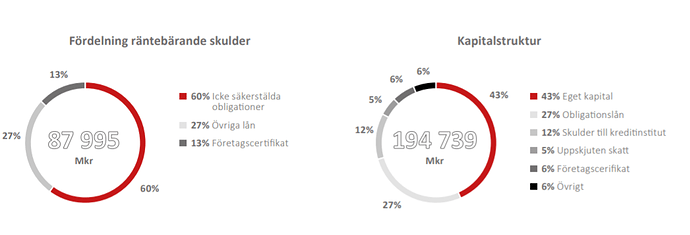

Fastighetsbranschen kräver kapital och SBB är inget undantag. Skuldsättningsgraden och ratingen har även varit föremål för diskussion. Nedan ett några bilder från bokslutskommunikén över rådande nuläge. På bolagets webbplats finns även grundliga beskrivningar över kreditgivare, räntor osv.

Min egen kompetens räcker inte till för att ta ställning till belåningsgrad, uppställda säkerheter eller ratings. Det man som lekman och utomstående kan ta ställning till är huruvida bolaget lever som det lär (dvs i förhållande till sina egna uppsatta löften gentemot investerarna).

Enligt bolagets egna finansiella målsättningar eftersträvas följande:

Säkerställd belåningsgrad lägre än 30 procent, Räntetäckningsgrad om lägst 3,0 ggr, Uppnå en BBB+ rating på kort sikt, och A- på lång sikt. (Se bolagets webbplats: finansiella mål). Var och en kan fritt göra jämförelse med den aktuella rapporten.

Man kan även argumentera för att fastighetsägande och lån, i sig är en hedge gentemot inflation, vilket är det facto i dagens makroekonomiska omvärld.

Varje investerare är den bästa att själv bedöma sin egen syn på risk, reward och önskad avkastning, men som brasklapp kastar jag gärna in ett ord som kassaflöde. Detta ur två olika synvinklar. För det första: elvaåriga hyreskontrakt med ex statliga/kommunala aktörer inom vård och omsorg: låter rätt tryggt. För det andra: nu föreslås en månatlig utdelning. Det må låta trist, i synnerhet för den tech- eller growth -inriktade, men med närmare eftertanke: extra kassaflöde, och samtidigt ett inflationsskydd: låter väl inte så pjåkigt? Vad tycker ni?

Direktlänk till Viceroys webbplats med nedladdningsbar rapport här: Samhallsbyggnadsbolaget – Hard to pronounce, harder to justify value | Viceroy Research

SBB:s svar på Viceroys anklagelser:UPPDATERING AVSEENDE VICEROY-RAPPORTEN OM SAMHÄLLSBYGGNADSBOLAGET I NORDEN AB (PUBL) – SBB – Samhällsbyggnadsbolaget i Norden AB

Batljan kommenterade även händelserna bl.a i podden: Investerarens podcast, avsnitt 247: https://poddtoppen.se/podcast/1326731401/investerarens-podcast/episod-247-sbbs-ilija-batljan-bemoter-viceroys-blankarrapport