Ny video om KONE där analytiker Erkki Vesola kommenterar nyheten om Ehrnrooths uppsägelse KONE: VD Ehrnrooth avgår

Några observationer som jag ser positivt på för Kone:

Underhålls- och moderniseringsmarknaderna drar, och det finns tillväxtutsikter även inom modernisering av hissar.

Ägarfamiljen Herlin, som äger Kone, har köpt upp en betydande mängd aktier i bolaget.

Kone är med i en sådan “tabell”.

https://twitter.com/Quartr_App/status/1726622871043125454

Detta är en absolut icke-relevant analys, men på något sätt måste jag få kommentera detta i alla fall…

Är nyss hemkommen från New York. Har många spaningar på temat, men en som jag bara känner att jag måste få skriva ner i denna kedja:

KONE lyste med sin frånvaro på Manhattan! Den enda gången jag noterade brandet var i H&Ms rulltrappa på 5th. Då var tyvärr en del av rulltrappan stängd pga av service o man fick vandra både uppåt och neråt…

(H&M, by the way, är ett brand som däremot lyser med sin närvaro i staden… på bästa adresser, bl.a. denna, ovan nämnda, på the 5th…).

Ett annat ställe som KONE lyste med sin frånvaro var Empire State Building, där OTIS proklamerade sin överlägsenhet och fick rejält med reklam och utrymme iom sin hisskonstruktionsdemonstration för alla besökar …

OBS! En YTTERST icke-vetenskaplig spaning av ett mumintrolls utflykt till Manhattan. Lite besviken över det egna hemlandets tillkortakommanden i alla fall på synlighetsfronten…

En utmärkt, högkvalitativ och kostnadsfri analys av KONE. ![]()

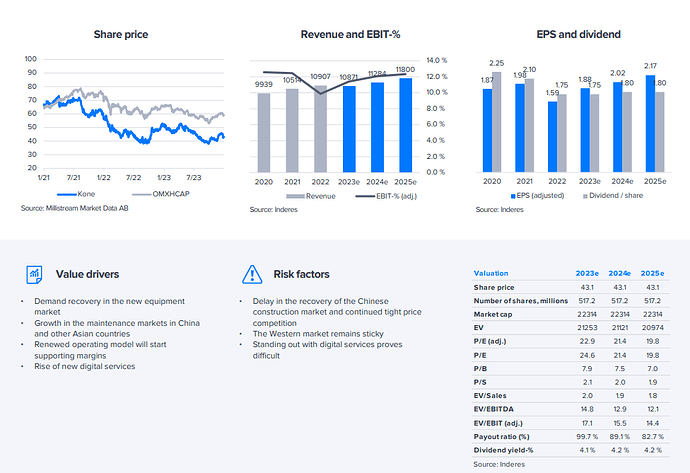

The main uncertainties in KONE’s Q4 report to be published on Friday relate to order intake, market comments and the 2024 guidance.

Pinfärsk Kone intervju med mig och Erkki Vesola

Här är Inderes nya analys efter Q2.

KONE släppte sin rapport för det andra kvartalet i fredags, som var något svagare än Inderes prognoser. Bolaget sänkte något den övre gränsen för sin vägledningsintervall. Vi har gjort negativa justeringar av våra prognoser för innevarande år, men justeringarna, som enbart gäller det andra kvartalet, har minskat vår helårsresultatprognos med blygsamma 2 %.

I detta sammanhang behåller vi vårt riktpris på 50,0 euro och rekommendationen “öka”.

Intervju med Eki om Q2:an

KONE presenterade sin strategi, där kärnan är utnyttjandet av digitala tjänster och tillväxten på moderniseringsmarknaden. Målet är en tillväxt på över 10 % inom modernisering, och användningen av digitala tjänster ökar också lönsamheten. Prognoserna har inte ändrats nämnvärt, men KONE är pessimistisk när det gäller den kinesiska nyutrustningsmarknaden. EBIT-marginalen för 2025 förväntas vara 12,8 %. Aktiens avkastningsförväntning ligger under den erforderliga avkastningsnivån.

Nedan finns en länk till analysen. ![]()

The opportunities offered by digital services and modernization were the two spearheads of KONE’s Capital Markets Day and will underpin growth and profitability in the coming years. Our forecast changes are minimal. The stock’s valuation has risen to demanding levels again, and there are no significant upside drivers in sight. We reduce our recommendation to the Reduce level (see below) and set the target price at EUR 52.00, which would bring the expected total return close to the required return.

KONEs resultat för tredje kvartalet låg under förväntningarna, förutom orderintaget som överträffade prognoserna trots tillväxtproblemen i Kina. Utmaningarna på den kinesiska marknaden försvagade resultatet, och KONE sänkte sin resultatprognos för 2024. KONEs order ökade med 4 % från föregående år, och servicebeställningar ökade med över 10 %, men order inom nya byggnader i Kina sjönk med över 20 %. Omsättningen i Kina föll med 20 %, medan den i andra regioner ökade med 7–12 %.

KONE förväntar sig att marknaden för service och modernisering växer 2025, även om marknaden för nya byggnader i Kina kan krympa. Lönsamheten ska förbättras med hjälp av ett effektiviseringsprogram. Därför anses KONE-aktien vara en attraktiv investering, och riktkursen har höjts till 55 euro.

Nedan finns en mycket högkvalitativ analys av företaget. ![]()

Jag bara måste hålla med om din kommentar ang. att analysen är kvalitativ. @Eki s texter är alltid en fröjd att läsa! Jag gillar även rubriken " The ball and chain from China is getting lighter" : snyggt och spot on!

Angående värderingen bra sammanfattat:

"The expected total return of KONE’s share in 2025 at P/E, EV/EBITDA and EV/EBIT ratios is consistently +8…+9% p.a., slightly above our 7% p.a. required return. Based on this, the risk-adjusted expected return for the share is attractive again. "

KONEs utsikter för 2025 är tudelade: H1’25 förväntas bli svagt på grund av marginalpress och utmaningar på den kinesiska marknaden, men effektiviseringsprogrammens effekter börjar synas mot slutet av året. Tillväxten inom modernisering och servicetjänster erbjuder långsiktig potential, medan den kinesiska nyinstallationmarknaden fortsätter att vara under press. Aktiens värdering anses attraktiv, och strategin förväntas generera vinsttillväxt under åren 2025–2027.

Vad har ni för tankar om detta bolag och dess framtid? ![]()

Här är ett par små färska nyheter. ![]()

KONE levererar People Flow®-lösningar till två betydande byggprojekt. Peninsula Integrated Resort i Sihanoukville, Kambodja, färdigställs 2026 och kommer att innehålla ett hotell, affärsutrymmen samt kultur- och underhållningslokaler. KONE levererar 108 hissar, 20 rulltrappor och ett övervakningssystem till projektet.

I Dubai färdigställs 2027 världens högsta bostadsbyggnad, Burj Binghatti Jacob & Co Residences. KONE levererar 16 Minispace DX-hissar med en topphastighet på 10 m/s samt UltraRope®-teknologi som minskar energiförbrukningen. Båda beställningarna registrerades 2024.

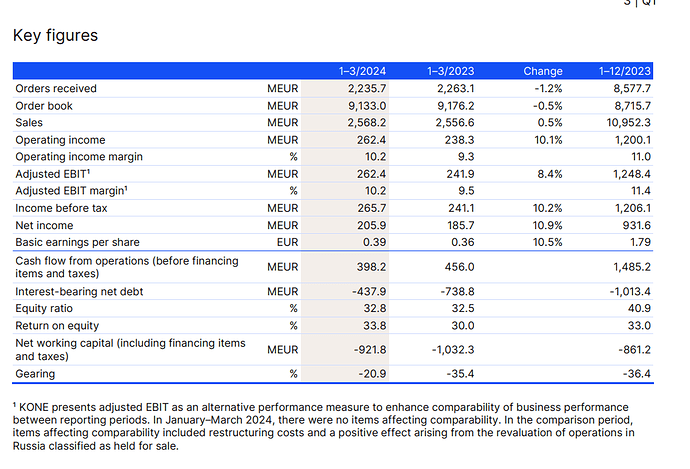

KONE’s Q4 report was decent, as both order intake and EBIT exceeded market expectations. Short-term margin forecasts were revised down, but margin improvement is expected later than previously anticipated.

Based on the company’s revenue and dividend growth, Inderes considers the stock attractive.

The Q4 report didn’t bring any major surprises. Orders grew slightly, especially in modernization. Revenue increased, and the company’s EBIT exceeded expectations, while the dividend proposal was in line with forecasts. The guidance expects slight revenue growth and margin improvement, though pressures from the Chinese market still persist.

Be sure to read the excellent analysis by the Inderes analyst below.

KONE:s rapport för första kvartalet motsvarade förväntningarna, och den något starkare orderingången var en positiv överraskning. Prognosen och resultatet låg i linje med estimaten. Därför behölls riktkursen, men rekommendationen sänktes.

Jag rekommenderar att läsa den nya analysen av bolaget. ![]()

Inderes Isa Hudd intervjuade analytiker Aapeli Pursimo om KONEs resultat. Omsättningen ökade som väntat med 4 %, och orderintaget överträffade förväntningarna. Bolaget preciserade även sin vägledning för innevarande år.

En finsk investerare sammanfattade några viktiga punkter om bolaget, och jag hoppas kunna förklara det på ett tydligt och förståeligt sätt:

Kone har inte gjort några större företagsförvärv de senaste åren, och sannolikheten för stora affärer är låg på grund av bolagets redan stora globala marknadsandel. År 2020 försökte Kone köpa en av branschens största konkurrenter, men affären gick om intet på grund av det höga priset och farhågor kring konkurrensmyndigheterna. Därefter har Kone genomfört flera mindre lokala förvärv, som var för sig inte fått stor uppmärksamhet, men som ändå stärker hissunderhållsnätverket.

Jag tycker att de här punkterna är viktiga att känna till om man är intresserad av bolaget. ![]()